华尔街导演的跌宕起伏的次贷大剧吸引了全世界的眼球,纵观到目前为止的事态,很多问题令人费解:次贷问题自去年2月浮出水面,美国政府看似很慌乱,注入流动性、降低利率,着眼点都是救机构而不是救市场,治标不治本,致使危机大幕逐渐拉开;美国通过7000亿美元紧急经济稳定法案,各国央行联手降息,反而使危机迅速升级,成为全球金融动荡。

事实和数据表明,正是国家利益的驱使,美国政府放任危机;美国人在利用次贷,实现国家利益最大化。

美国金蝉脱壳

通常,当公司遭遇财务危机,往往采取收缩经营的策略,以渡过难关。国家通常也是如此。然而,发生次贷危机的美国却反其道而行之。

在次贷危机爆发和蔓延的2007年,美国反而加快了海外扩张的步伐。据美国经济分析局(BEA)的统计,当年美国增持了3.56万亿美元的海外资产,为历年之最,其海外资产规模达到19.46万亿美元。也就是说,在危机中美联储注入的流动性并没有留在美国国内,而是通过对外投资全部投向了海外。

在美国人逃离美国的同时,其他国家则在增持美国资产。当年外国投资者持有的美国资产净增加3.43万亿美元,也为历年之最。截至去年年底,美国对外负债达到21.18万亿美元。

美国人实现了胜利大逃亡。次贷是美国的,但损失是世界的。

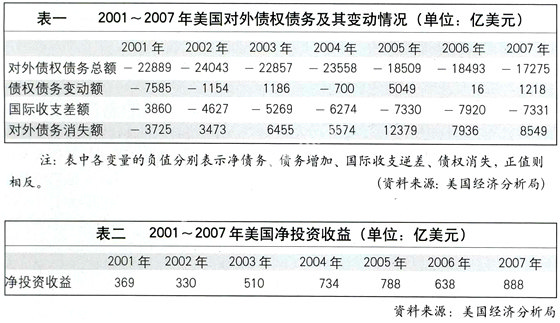

2007年美国国际收支逆差(经常账户差额+资本账户差额)为7331亿美元,照常理推算其对外净债务应同等规模增加。事实却是美国对外净债务不增反减,比2006年减少了1218亿美元。也就是说,2007年美国有8549亿美元对外债务“无缘无故”地消失了(见表1)。美国人亲切地称之为“暗物质”。这种“暗物质”帮助财富从世界各地转移到美国。美国对外债务不会无缘无故地消失,它的另一面就是其他国家财富的消失。

美国对外债务消失的途径有三个:一是美元贬值;二是美国对外存量资产增值;三是美国对外存量负债减值。美元贬值和次贷危机共同造就了人类史上最大、最触目惊心的违约事件。自2002年起,美元开始了长达6年多的贬值,使其他国家持有的美国资产严重缩水。2002~2006年,美国对外债务消失额累计达3.58万亿美元。

次贷危机给美国开辟了一个新的掠夺财富的途径。美元贬值能带来赖账的好处,但损害美元的国际货币地位,而美元霸权正是美国长期利益之所在,因此美元不可能永远走贬。次贷危机使得外国投资者持有的美元资产特别是美国债券严重缩水。可以说,次贷危机是美元贬值的延续,使得美国得以继续赖账。正是这巨大的国家利益,导致美国政府在危机处理中采取有意疏忽的策略。

美国获得的利益还远不止此。美国自20世纪80年代中期成为世界上最大的债务国,2007年对外净债务为1.73万亿美元,然而美国却一直有正的净投资收益。2000年以前,美国净投资收益在百亿美元左右的规模,此后随着债务的增加,其净投资收益却节节攀升,2007年更是达到888亿美元(见表2)。这意味着美国人不单是无偿使用其他国家1.73万亿美元的资金,更是“有偿”使用:用别人的钱还要收费。

巨额债务消失和投资收益攀升表明,美国是次贷危机的受益者。

次贷危机的最大受害者:发展中国家

华尔街的巨头们应声倒下,看起来更像是苦肉计。

与华尔街走得很近的其他发达国家同行们也深受煎熬。特别是10月份美国通过7000亿美元救市方案后,欧美和日本的金融市场相继暴跌。究其根源,美国的救市计划实质是拿纳税人的钱解救犯错误的华尔街,纵容了华尔街的道德风险,给其他国家的金融寡头们产生了恶劣的示范效应:把问题弄得更糟糕,等待政府的救助。

然而,最大的受害者既不是美国,也不是欧洲和日本,而是广大的发展中国家。

由于受经济金融发展水平的限制,在发展中国家的海外资产中,直接投资和银行贷款等占比很小,主要是证券投资,而且很大一部分是美国的债券。在次贷危机中,缩水最大的也正是债券。因此,相对而言,发展中国家的损失要比发达国家大得多。

以中国为例,截至2007年底,对外金融资产22881亿美元,对外直接投资1076亿美元,证券投资2395亿美元,其他投资4061亿美元,储备资产15349亿美元,分别占对外金融资产的5%、10%、18%和67%。

发展中国家还承受了输入型通货膨胀之苦。次贷危机中美国放出的流动性很大一部分流入新兴市场国家,这些国家成了发达国家资金的避难所和蓄水池。2007年国际私人资本净流入从2006年2557亿美元剧增至6288亿美元,而此前历史最高水平也不过2700亿美元。大规模资本的流入致使发展中国家经济过热,出现严重的通货膨胀。今年上半年,有50个发展中国家通货膨胀超过两位数。同时,发展中国家金融市场投机盛行,价格大起大落。

更为可怕的是,未来发展中国家爆发经济金融危机的风险。历史上国际资本流动已经多次上演大进大出的故事,紧接着资本流入浪潮的是资本大规模流出。一旦发达国家市场趋于稳定,资本流向必然逆转,结果就是发展中国家发生经济金融动荡甚至危机。过去几年资本过度流入情况要比1997年亚洲金融危机前严重得多。资本流入在历史高位上翻番,这在过去还未出现过。现在已经出现了流入下降的苗头,一些国家已经出现净流出。一旦大规模逆转发生,危机的严重程度实在难以想象。

国际金融秩序变革的两个着力点

如果说次贷危机的产生是华尔街绑架了美国政府,那么次贷危机的蔓延则是美国绑架了世界。世界各国在美国的21万多亿美元资产成了人质。美国为了自身的国家利益,不惜牺牲更大的他国利益。美国通过危机在全球的蔓延,不仅转嫁了危机的损失,而且从中获益。

这一切源于美国的美元霸权和金融霸权。次贷危机中美国以邻为壑,而且只要现有的国际金融体系不改变,美国还会利用各种各样的手段来转嫁危机成本,来消灭债务。一旦美国人习惯了这种寄生的生存方式,它会更加变本加厉。

改革现行不公正的国际金融秩序已经迫在眉睫。

改革国际金融秩序的着力点有两个,第一个是制约美元霸权。在美元衰落的过程中,美国注定要采取不负责任的美元贬值政策。但是欧洲近期提出的回归布雷顿森林体系存在很大的障碍和困难。因此,当期首先是有必要建立主要货币之间的汇率稳定机制。要加强各国汇率政策协调,最终走向以机制为基础的汇率稳定机制。

第二个着力点是跨境资本流动的国际管理。资本流动的历史表明资本流动是不稳定的,并带来危机周期性发生。在现有的国际经济秩序下,发展中国家跨境资本流动多是由外生因素决定。在次贷危机中,欧洲也成为外围,成为受害者,为跨境资本流动管理的国际协调提供了很好的契机。

全球金融动荡还在持续,而且愈演愈烈,并正在向实体经济扩散。在全球化的时代,国与国之间相互依存、相互依赖,任何国家都难以独善其身。相关国家协调行动,从而遏制危机的蔓延,维护经济稳定,符合各方的共同利益。

然而,无谓的妥协和让步不利于危机的解决。美国也害怕殃及自身。正是担心次贷危机会导致全面金融经济危机,美国才通过《紧急经济稳定法案》。如果能够轻易地找到埋单者,美国不会负起责任,就不会采取切实有效的手段,次贷危机闹剧就不会谢幕。次贷危机没有先演变成美国全面的金融危机或经济危机,而是直接诱发全球金融动荡。这和其他国家过早联合行动,而没有让美国作出承诺有一定的关系。

发展中国家已经是最大的受害者。发展中国家还须高度重视资本流动的风险,加强对资本流动的监测和管理,引导资本有序流动,防止资本流动逆转可能造成的灾难性影响。(作者为对外经济贸易大学金融学院副院长、教授)